长假期间港股“井喷”,A股将如何呼应? 5大券商策略首席把脉节后行情

“做多中国”、“重估中国资产”、“大拐点、大机遇”……从今年十一长假期间,各大券商研究所举办的系列电话会主题来看,目前市场的乐观情绪高涨。

十一长假前夕,A股、港股出现的罕见“井喷”行情,让市场的热情延续了整个假期。假期A股休市期间,港股的表现可谓不负众望,券商、科技板块强势暴涨,让一些资深行业人士直呼“没见过这架势”。

从目前看,现在市场各方对于节后A股开盘的表现期待较高,甚至有一些声音认为,节后首日大盘可能会因为出现“涨停”而提前“收工”。那么,节后A股市场的空间究竟有多大?对于仓位还比较轻的投资者而言,接下来还能买什么?就这些问题,《每日经济新闻》记者采访了多家券商的首席策略分析师。

行业老炮:“没见过这架势”

在一些重磅利好的加持下,9月中旬以前投资者持续低配A股权益仓位的状态,终于在长假前夕出现逆转。9月30日,国庆假期前的最后一个交易日,A股单日成交额达到2.6万亿元的历史天量。而这一历史纪录也许将在长假过后再度被刷新。

十一长假期间,港股的抢眼表现在全球市场成为焦点。10月2日,A股休市期间,港股全天上演狂欢表演,当日恒生指数涨6.2%,恒生科技指数涨8.53%,国企指数大涨7.08%,“牛市旗手”券商板块多只个股股价出现罕见的飙升,其中,申万宏源香港、招商证券(港股)分别大涨206%、81.3%。

如此罕见的热潮,让一些资深券商人士感慨万千。某券商有关部门负责人10月2日感慨称,“节后一开市的港股疯了!盘中好几个香港朋友电话我,都是从业几十年的老炮,每个人不停感叹没见过这架势!”

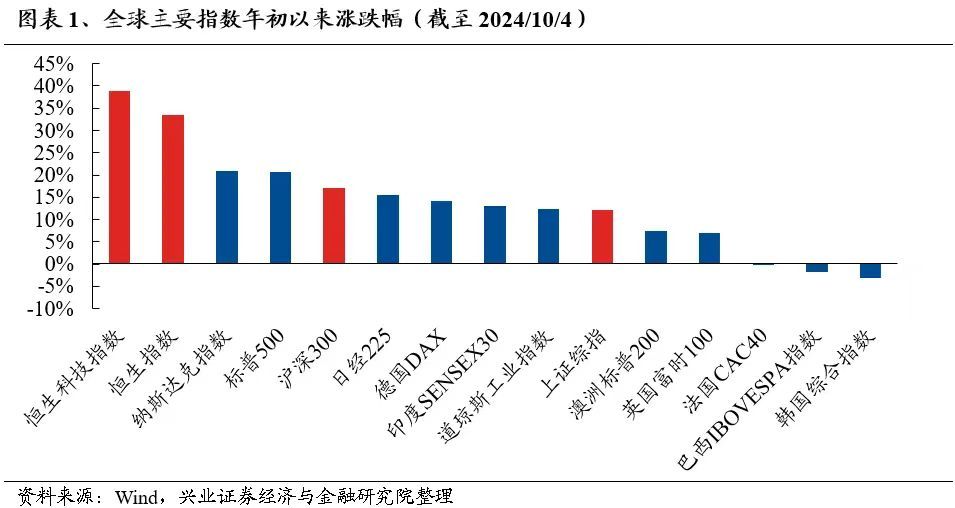

在经过短暂回调后,10月4日港股再度大涨。截至10月4日收盘,恒生指数周涨幅达10.2%,恒生科技指数的周涨幅达17.38%。截至10月4日,年初至今恒生科技指数上涨38.9%,恒生指数上涨33.4%。值得注意的是,经过近期的强势反弹之后,港股市场年内的涨幅已领跑全球,并大幅领先于美国、日本股市等。

图片来源:兴业证券策略团队

不过长假期间,港股市场各板块之间也出现了较为明显的分化。就10月2日当天港股的火爆行情,某券商首席发布观点称,从个股涨跌幅能很清晰地看到目前市场思路就是两个字:“配置”。10月2日资金主要涌向港股指数成分股以及非银板块,没有大规模的涌向可选消费,甚至部分消费股出现下跌。10月2日,在一众港股市场的券商股出现疯涨之际,部分知名港股消费股却出现下跌,如海底捞、九毛九、美丽田园医疗健康、普拉达等。

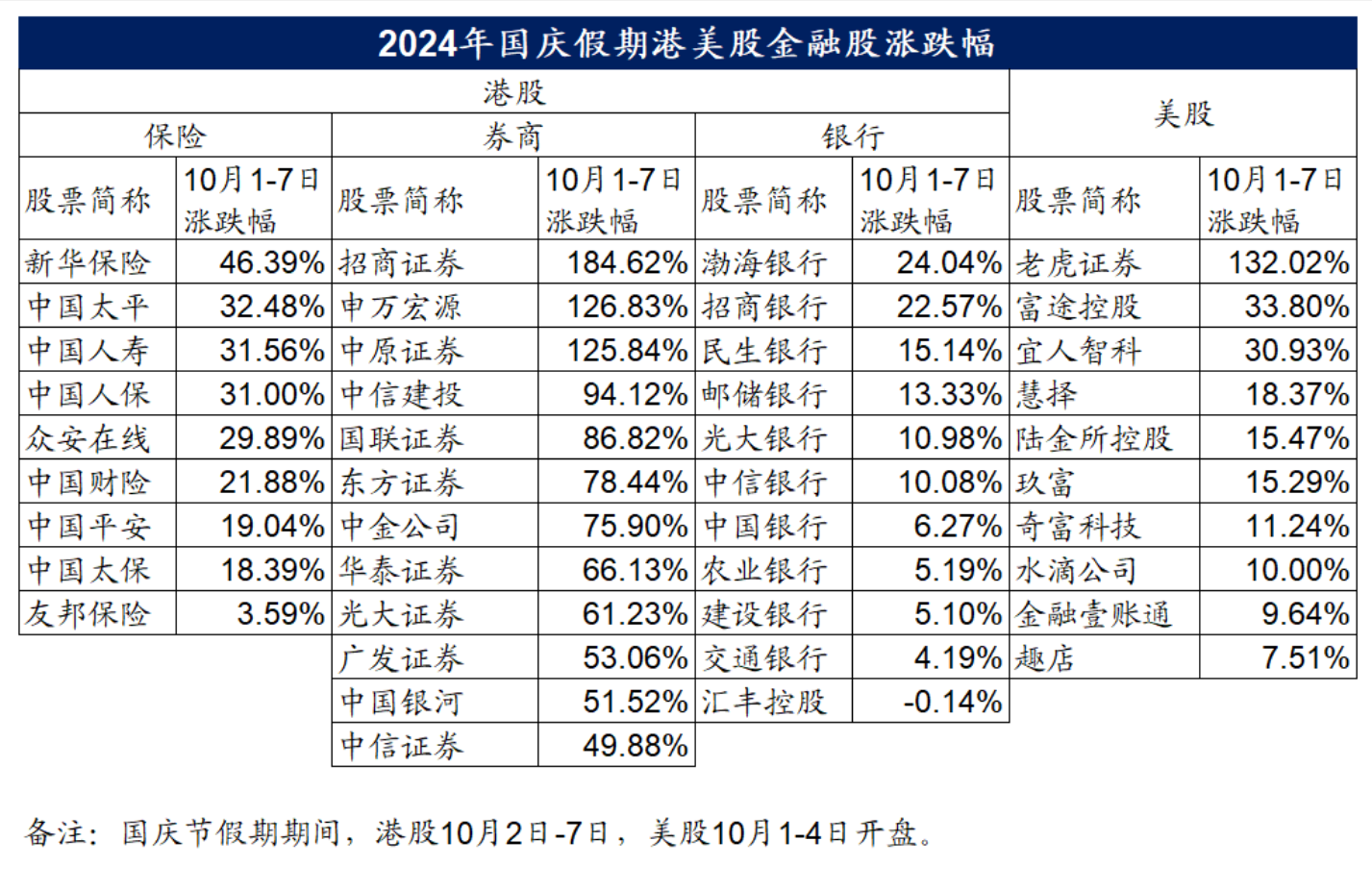

实际上,整个长假期间,相比券商、科技板块的强势,港股消费板块的表现相对偏弱。据Choice数据统计,截至今日港股收盘,长假期间,港股券商板块火力全开,部分标的涨幅惊人,招商证券、申万宏源、中州证券的涨幅分别为184.6%、126.83%、125.84%;半导体行业龙头中芯国际、华虹半导体的涨幅分别为59.7%、55.74%;生物医药板块也表现不俗,泰格医药、药明生物的涨幅分别为43.5%、30.6%。在全部港股通标的中,有122只个股长假期间的累计涨幅不低于20%,占比22%。

相比之下,消费行业部分龙头表现偏弱。例如,长假期间,海底捞、农夫山泉、周大福的累计涨幅分别为1.26%、1.75%、-1.83%。

展望节后市场,分析师:“干字当头”

今年十一假期期间,港股市场接力A股持续火爆,各大券商的不少分析师们为工作放弃了休假时间。10月2日港股暴涨,当天就有多家券商研究所放弃休息举行大型电话会,及时解读港股投资机会。

多位业内人士认为,今年十一假期期间,港股市场的持续大涨,将有利于节后A股市场的表现。

申万宏源研究A股策略首席分析师傅静涛表示,从港股和A股比价关系来看,港股上涨进度已领先于A股。截至10月4日,AH溢价已回落至20年以来的3.7%分位数。行业上,非银金融、家用电器、机械设备、商贸零售、电力设备、环保等行业的AH溢价已回落至20年以来的绝对低位。国庆假期港股上涨,固然存在“资金不休假”,做多力量集中于港股的影响。但港股强势,至少证明了外资是乐观的,做多力量仍在发力。节后A股可能集中上涨,修复比价关系。

从长假期间,各家券商研究所举办的系列电话会的主题来看,目前市场的乐观情绪高涨。

10月6日-10月7日,国泰君安研究所举办“重估中国资产”系列电话会;兴业证券研究所在10月7日一连举办7场“做多中国”主题行业线上会议;而今年10月1日-8日,银河证券研究所每天都有主题为“大拐点、大机遇”的行业专场路演举行,其中10月1日总量组的路演标题为“干字当头,万水千山只等闲”,10月2日科技组的路演标题为“市场峰回路转,科技股如何‘干’?”

更有券商趁热打铁,在假期结束后不久就举办相关线下秋季策略会,这些活动的主题也较为鲜明。据了解,从今年10月15日起,国盛证券将在苏州举行秋季资本市场高峰论坛,主题为“胜者为王”。

在华鑫证券首席策略分析师严凯文看来,最近爆发的这轮行情,其背后的核心原因主要是受益政策的边际变化之后,带来A股市场生态环境的彻底改变,场内投资者风险偏好快速回升,从而带动场外新增资金的跑步进场,在流动性极度宽裕背景下,推升了A股市场的快速走升。

光大证券研究所策略研究首席分析师张宇生接受《每日经济新闻》记者采访时指出,近期A股市场显著上扬,背后的原因主要有两个:一个是政策“组合拳”显著超市场预期,包括9月24日出台的货币、地产、资本市场等方面的一系列政策措施以及9月26日政治局会议相关内容;另一个是在A股本轮上涨之前,市场估值较低,具有较高的安全边际。同时,前期市场成交量降至低位,投资者情绪较为低迷。在这种情况下,市场对于积极因素反应更加敏感。

从目前看,现在市场各方对于节后A股市场表现的期待都比较高,那么各券商首席目前如何展望节后的A股市场?

张宇生表示,“节前A股显著上扬,而假期期间港股及中概股仍表现较好,反映当前国内资产显著吸引海内外投资者,市场情绪高涨下,国庆节后尤其是节后首日A股市场值得期待。未来,我们认为市场指数或仍有一定上行空间,但投资机会或逐步从β转向α。因为,从历史来看,短期市场迅速上行之后,市场通常会转为震荡上行,市场指数整体仍有上涨机会,但投资机会将逐步从β转向α。因此,未来一段时间投资结构的选择可能将更为关键。”

中信建投证券首席策略官陈果则旗帜鲜明地认为,A股此轮行情是反转,而非反弹,“我们认为本轮行情是盈利预期上修、无风险利率下降和风险偏好上升三因子皆具备的难得的行情,所以不是一个简单的超跌反弹,而是反转。我们讲的中期逻辑是明确的,全力振兴经济,终结通缩,开弓没有回头箭。而无论长期是乐观还是谨慎还是看不清,当前这轮行情,战略上都是未来数年应把握的做多中国股市的极佳机遇。”

严凯文向记者表示,对后市持积极乐观的态度。A股市场长周期来讲有望迎来流动性与盈利定价的双轮驱动。因此节后行情依然处于做多情绪的释放阶段,投资者可积极把握。

另外,一些分析师强调,目前就判断市场短期是否见顶可能还为时过早。华金证券首席策略分析师邓利军指出,从A股历史来看,政策大幅收紧和换手率达到极致是短期快速上涨行情见顶的标志:一是政策明显收紧,如1995年股票发行加速、1996年“12道金牌”、1997年印花税上调至5‰、1999年国有股减持、2007年印花税上调至3‰和大小非减持、2009年7月IPO重启、2015年6月证监会清理场外配资;二是换手率达到极致也可能导致行情见顶,观察全A换手率在见顶时多数达到5%-20%左右的极高水平。

而在邓利军看来,本次A股快速上涨行情目前还未出现见顶标志,预计节后上涨大概率持续,但可能有震荡,“当前来看全部A股换手率只有4%左右,成交额从低点回升已5倍,若按极致水平,日成交额可能达到5万亿-10万亿甚至更高才有见顶的风险。”

券商:后市可关注三至四个方向

从近期行业各大券商反馈的较平日大幅增长的新增开户数据来看,场外资金跑步进场的趋势已经形成。那么,对于那些还没有“上车”或者仓位还比较轻的股民而言,在权益资产中,接下来还能买什么?A股哪些方向、哪些板块接下来的表现更值得期待?

对此,张宇生表示,“我觉得有三个方向值得关注:1)政策催化下有反转预期,且估值修复空间大的行业:这类行业此前或多或少面临一定‘困境’,受近期政策密集发力影响,行业存在一定的反转预期,且估值分位数仍然处于低位,在市场大幅上涨后仍然具有修复潜力,包括食品饮料、房地产、建筑材料、社会服务等;2)有望受益于风险偏好抬升的弹性品种:当前市场情绪较高,短期内仍然有望维持,以券商、TMT、军工为代表的弹性品种值得关注;3)作为底仓的宽基指数:沪深300指数可以作为主要底仓,此外,也可适度配置一些上涨弹性较大指数,如科创50、创业板指等。”

严凯文则指出,“对于权益资产配置,首先从经济复苏预期条线,此时消费相关板块要更为受益,可选消费更加值得配置,包括像白酒、医美、消费电子、半导体都是消费预期修复受益品种。而房地产行业则在政策维稳预期背景下有望触底,带来新房与存量房交易的活跃。最后券商板块也是重点推荐,有望直接受益于A股市场景气度的扩张。”

邓利军认为,短期补涨逻辑继续占优,节后继续关注科技成长、核心资产和金融地产。首先,短期科技、金融地产和核心资产可能继续占优。一是复盘历史,短期快速上涨时政策导向和产业趋势上行的行业领涨;二是当前政策导向和产业趋势上行指向科技成长,同时金融地产和消费等也受政策支持。其次,增量资金不断流入下,券商、地产等仍可能有上升空间。若未来A股成交额上行至3万亿-5万亿,根据历史拟合,非银金融和地产相对于9月30日收盘还有25%-120%左右的涨幅。另外,短期涨幅靠后的石化、家电等行业后期也可能补涨。

在行业配置上,陈果建议关注四个方面:一是受益于央行对资本市场支持的非银金融;二是受益于存量房贷利率下调的家电、汽车、社服等;三是受益于降息和地产支持政策、前期跌幅较大的地产链、钢铁等;四是5月下旬以来跌幅较大,受益于市场风险偏好提升的轻工、食品饮料等。

另据中信建投策略团队统计,回顾此前几轮政策预期反转行情,例如,最近的2022年10月防疫政策优化以及2023年10月万亿国债,以及更为早期的2012年年底、2016年年初共四次政策预期反转行情,可发现反转初期(1个月左右维度,2023年相对较短)整体拔估值,政策受益板块表现相对更好;而反转中期(3个月左右维度),具备产业逻辑的成长板块领先。

傅静涛则表示,短期行情的强势结构主要是非银金融+TMT;受益于基本面改善预期的房地产开发和核心消费,表现同样强势。值得关注的轮动结构包括,出口链、供给压力缓和较快的新能源、医药生物,强势结构行情一鼓作气。结构轮动如果进入加速阶段,市场能否保持强势,尚有待观察。